近日,大中矿业(001203)宣布投资10亿元建年产3000吨金属锂项目,瞄准固态电池。

33岁实控人之子掌舵,然而44亿锂矿未盈利,锂价低迷、债务高企,公司豪赌新能源能否撑到量产?

44亿元拿矿,开采成本高昂

大中矿业自2022年起涉足锂电产业,2023年豪掷44亿元竞得两大矿权:42.06亿元获四川马尔康加达锂矿探矿权,2.09亿元获湖南鸡脚山锂矿探矿权。

加达矿位于海拔超3500米的阿坝藏族羌族自治州,属全国第四批整装勘查重点区块,冬季漫长、地质松软、运输受限,开发难度高企。公司年报中未披露氧化锂品位与开采成本,但获得采矿权时表示“氧化锂平均品位1.26%”,2024年报中表示“四川加达锂矿具有品位高、成本低的显著优势”。

截至2024年,加达矿探明矿石量4343.6万吨,氧化锂60.09万吨,折合碳酸锂当量148.42万吨,鸡脚山碳酸锂当量324万吨,总计472万吨。

专家指出,探矿到量产需超5年,账面资源远未转化为现金流,盈利前景成谜。

尽管公司在公告中反复强调“两大矿区资源潜力巨大”,加达矿首采区披露氧化锂品位1.38%,但整体品位与鸡脚山品位未明,经济性数据缺乏支撑。

同时,在高原地区进行采选、运输和建设,面临极端天气、基础设施薄弱与环境政策不确定等多重挑战。与之相比,其他竞争对手在盐湖或海外成熟矿区的布局已逐步投产,开发效率与资本回报或形成反差。

碳酸锂价格下跌,硬岩矿不经济

2023年,国内碳酸锂价格飙至60万元/吨,大中矿业以总计44亿元高价拿下湖南鸡脚山锂矿和四川加达锂矿两个锂矿探矿权。然而风向迅速逆转,进入2024年后碳酸锂价格一路下探,至今已跌破6万元/吨,部分中小矿企甚至出现“卖矿不如关门”现象。以青海盐湖股份(000792)提锂为代表的低成本产能快速释放,使得硬岩矿山压力陡增。同期,阿根廷计划在2025年将碳酸锂产量提升至13.18万吨,同比增长77%,全球锂供需关系发生根本转变。

行业研究人士指出,加达锂矿属于硬岩矿且位于高原腹地,若建成投产,单位成本或难低于10万元/吨,已高于当前市场价格,若未来两年行情不反弹,将面临入不敷出的风险。

此外,国内锂资源正从“以价换量”转向“降本控投”,龙头企业在推动长协价与产业链纵向整合,价格竞争初露端倪。大中矿业虽拥有资源,但尚未建立提锂、冶炼乃至正极材料等下游链条,利润空间受限。

更值得关注的是,市场对高价碳酸锂的需求正发生结构性变化。随着磷酸铁锂、钠离子电池崛起,动力电池对碳酸锂的依赖度下降。宁德时代(300750/03750)、比亚迪(002594/01211)均在推进低锂含量或无锂方案,未来高位资源可能不再稀缺。

对于尚未形成产能的大中矿业而言,面对的或不仅是价格下行周期,更是赛道结构性变化的风险。

项目进度缓慢,资金压力显现

加达锂矿预算投资9.92亿元,截至2024年底投入仅占预算8.02%;鸡脚山投入仅占预算2.16%,均处基建初期,采选厂设计与环评审批尚未完成。

公司预计2026年建成一期1000万吨采选及2万吨/年碳酸锂冶炼项目,2025年副产原矿销售带来现金流,但未披露吨数、价格或买方,投资者质疑“以矿养矿”可行性。

截至2025年6月底,大中矿业市值仅142.5亿元,加达一期投资或超60亿元,叠加冶炼与加工,资金需求巨大。未公开的资本开支与回报测算,令锂矿项目边际贡献不明确。巨额前期投入如何平衡,成为转型最大痛点。

值得注意的是,公司在历次公告中均未披露资金使用进度与未来阶段性的资本支出计划,截至目前,两矿合计不到4亿元的初期投入,远未覆盖勘查、通路、基础设施与前期工程,资金落实状况存在不确定性。

一位关注资源股的分析师表示:“这不是传统矿山开发节奏,而更像是一场‘边走边看’的项目冒险。”在锂价持续下行背景下,投资回报模型若未充分论证,将放大公司未来2–3年的财务杠杆风险。

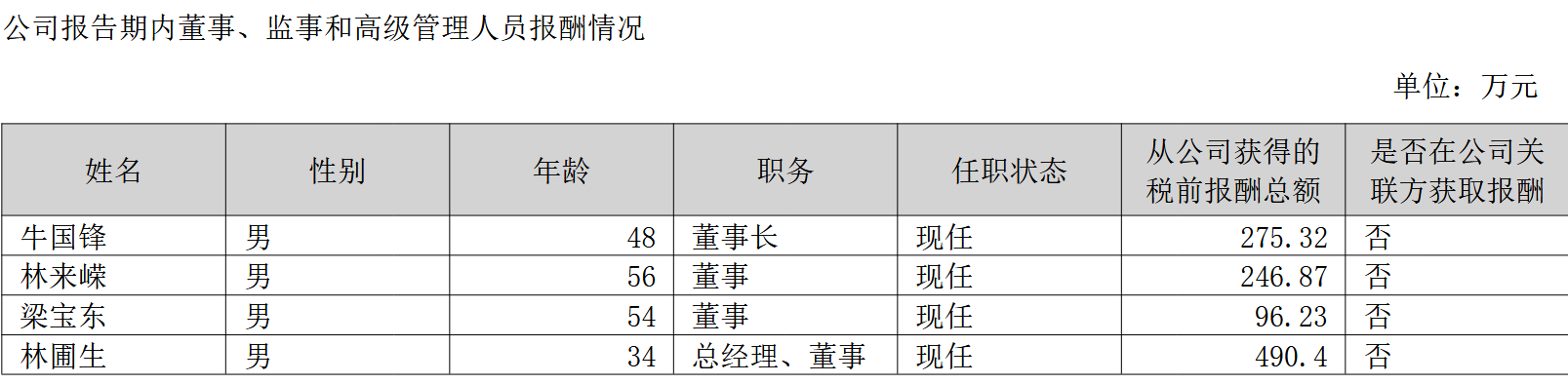

实控人之子掌舵:33岁总经理年薪近500万

2023年3月,大中矿业实控人林来嵘之子、33岁的林圃生任总经理,其2024年年薪490.4万元,远超薪酬第二的董事长牛国锋的275.3万元及其他高管。

来源:公司2024年报

2025年5月,众兴集团减持2974万股,全部由林圃生接盘,持股增至3316万股,价值约3亿元。林圃生称资金为自有或自筹。截至最新披露日,众兴集团质押3.63亿股,占其持股51.87%,其资金链并不宽裕。

2023年5月,林来嵘另一子、27岁的林圃正任董事会秘书,两兄弟持股总值约6亿元。

在转型关键期,家族化管理与高薪争议引发治理质疑。

上市公司财务承压

大中矿业主营铁精粉业务受挫,2021至2024年归母净利润从16.25亿元降至7.51亿元,跌幅53.78%。同期,铁矿石价格从1358元/吨跌至700元/吨,拖累业绩。

大中矿业近年利润表(来源:Choice数据)

同期,公司投资性现金流四年净流出逾80亿元,年均流出近20亿元。2021年以来,公司通过可转债与银行借款筹资超过30亿元,资产负债率从40.24%升至2024年的57.76%。

大中矿业近年投资性现金流(来源:Choice数据)

截至2025年3月31日,公司货币资金仅6.34亿元,远低于一年内到期非流动负债13.34亿元,更何况公司还有26.9亿元的短期借款,而有息债务(长、短期借款+一年内到期的非流动负债+应付债券)总计超73亿元。2024年,公司仅利息支出就超2.63亿元。

公司称经营性现金流与银行授信充足,但10亿元新项目加剧资金压力。

投资者在社交平台上追问:“巨额债务如何平衡?能否避免违约?”公司未明确回应筹资路径。

固态电池:龙头先发优势显著

2025年6月19日,大中矿业宣布,拟在湖南省临武县投资10亿元建设“年产3000吨金属锂电池新材料项目”。

固态电池因高能量密度与安全性备受追捧。赣锋锂业(002460/01772)是全球金属锂龙头,现有产能2150吨,青海1000吨项目已调试,另规划7000吨。天齐锂业(002466/09696)在重庆铜梁有600吨金属锂产能,正推进1000吨项目。盛新锂能(002240)建成500吨,规划2500吨。

中信证券(600030/06030)预测,2030年金属锂需求2.63万吨,市场规模超180亿元。

固态电池前景广阔,但产业化壁垒高企。金属锂生产需突破电解质稳定性与复杂工艺,成本高企,利润微薄。

大中矿业10亿元金属锂项目聚焦氧化物路线固态电池,分三期建设,2025年完成研发,2028年底投产,投产晚于龙头,恐错失追赶先行者的窗口期,投产时竞争与过剩风险加剧,恐重蹈碳酸锂过剩覆辙。

业内指出,固态电池规模化需解决界面阻抗与量产一致性,技术成熟或需5-10年。公司回应称布局基于新能源长期看好,减持为资产规划。

在新能源赛道风起云涌之际,大中矿业携资源与雄心入局,却陷技术短板、资金困局与治理争议三重困境。豪赌固态电池,公司能跑到终点吗?